Réduction d’impôt IR-PME pour l’investissement dans les startups

Dans le paysage fiscal français, il existe des dispositifs fiscaux avantageux pour encourager les particuliers à investir dans le tissu économique local, et particulièrement au sein des petites et moyennes entreprises (PME). Parmi ces mécanismes, le “dispositif Madelin IR-PME” occupe une place de choix. Il offre en effet des réductions d’impôt substantielles à ceux qui choisissent de soutenir les startups en phase de croissance. Mais comment cela fonctionne-t-il exactement ? Qui peut en bénéficier, et sous quelles conditions ? Plongeons ensemble dans les détails de ce dispositif.

Types d’opération éligibles

Tout d’abord, il faut bien faire la distinction entre les opérations primaires et les opérations secondaires. Lors d’une opération primaire, la société émet de nouvelles actions dans le cadre d’une augmentation de capital. La souscription de nouvelles actions vise à financer le développement de la société. Lors d’une opération secondaire, un actionnaire cède des actions existantes : l’acquisition des actions ne vient pas financer le développement de la société mais permet à un actionnaire de céder ses parts à un nouvel actionnaire.

C’est la raison pour laquelle seules les opérations primaires sont éligibles au dispositif Madelin IR-PME puisqu’il vise à soutenir le développement économique des petites et moyennes entreprises.

Montant de la réduction d’impôt

Le mécanisme IR-PME offre aux contribuables une opportunité de réduction de leur impôt sur le revenu basée sur leurs investissements effectués dans des TPE/PME répondant aux critères d’éligibilité. Concrètement :

Ils peuvent prétendre à une réduction de 25% sur le montant investi. La réduction s’applique sur un montant investi plafonné à 50 000€ pour une personne célibataire, veuve ou divorcée, ou 100 000€ pour un couple, soit une réduction de 12 500€ pour une personne célibataire et 25 000€ pour un couple marié / pacsé soumis à imposition commune.

Tout investissement excédant ce plafond peut être reporté sur les 4 années fiscales suivantes. Par ailleurs, la réduction maximale annuelle d’imposition est plafonnée à 10 000€ par an et tout montant supérieur est reportable sur les 5 années fiscales suivantes.

À l’origine, conformément à l’article 199 terdecies-0 A du Code général des impôts, la réduction était de 18% des montants investis, dans les mêmes limites.

Toutefois, le taux augmenté à 25% a été officialisé par le décret n° 2023-176 du 10 mars 2023, suite à la confirmation de la Commission européenne. Dès lors, à partir du 12 mars 2023 et jusqu’au 31 décembre 2025, ce taux de 25% s’applique.

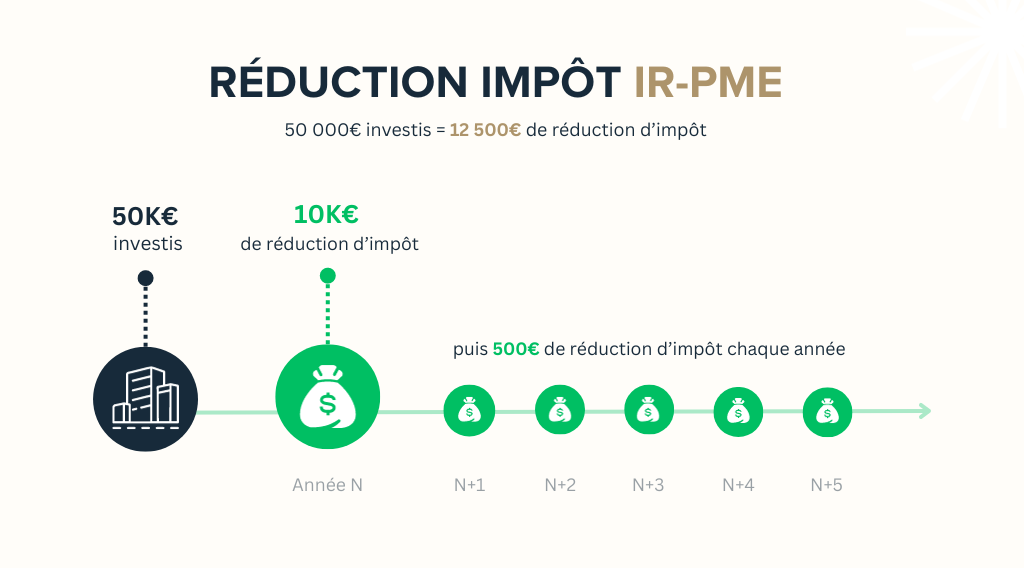

Pour illustrer tout cela, nous avons créé deux exemples où l’investisseur est présumé célibataire :

• Exemple 1

Un investisseur décide d’investir 50 000€ pendant l’année dans une ou plusieurs opérations ouvrant droit à la réduction IR-PME : la réduction d’impôt théorique s’élève donc à 12 500€. Cependant, le montant maximal de réduction d’impôt est fixé à 10 000€. L’investisseur va pouvoir déduire 10 000€ d’impôts au titre des impôts payés l’année de sa souscription et pourra reporter une réduction d’impôt de 2 500€ pendant les 5 années fiscales suivantes.

Un investisseur décide d’investir 50 000€ pendant l’année dans une ou plusieurs opérations ouvrant droit à la réduction IR-PME : la réduction d’impôt théorique s’élève donc à 12 500€. Cependant, le montant maximal de réduction d’impôt est fixé à 10 000€. L’investisseur va pouvoir déduire 10 000€ d’impôts au titre des impôts payés l’année de sa souscription et pourra reporter une réduction d’impôt de 2 500€ pendant les 5 années fiscales suivantes.

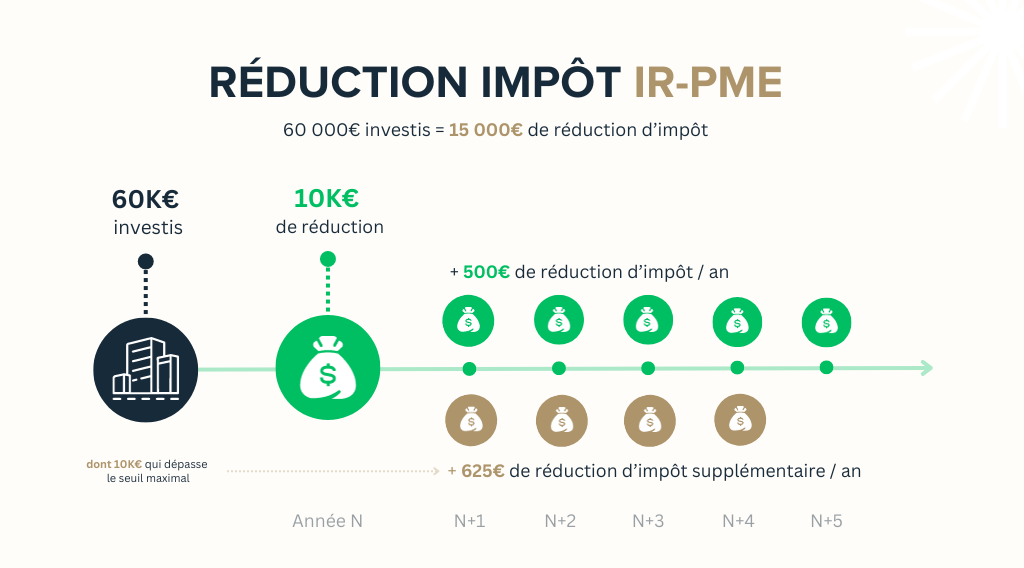

• Exemple 2

Un investisseur décide d’investir 60 000€ pendant l’année dans une ou plusieurs opérations ouvrant droit à la réduction IR-PME. Afin d’expliquer les effets de seuil, il convient de séparer théoriquement les 60 000€ en deux parties: les 50 000€ et la part supérieure à ce montant. Sur les 50 000€, l’investisseur va pouvoir déduire 10 000€ d’impôts au titre des impôts payés l’année de sa souscription et pourra reporter une réduction d’impôt de 2 500€ pendant les 5 années fiscales suivantes. Sur les 10 000€ supplémentaires, l’investisseur va pouvoir prétendre à une réduction d’impôt de 2 500€ qui sera reportable cette fois pendant les 4 années fiscales suivantes.

Un investisseur décide d’investir 60 000€ pendant l’année dans une ou plusieurs opérations ouvrant droit à la réduction IR-PME. Afin d’expliquer les effets de seuil, il convient de séparer théoriquement les 60 000€ en deux parties: les 50 000€ et la part supérieure à ce montant. Sur les 50 000€, l’investisseur va pouvoir déduire 10 000€ d’impôts au titre des impôts payés l’année de sa souscription et pourra reporter une réduction d’impôt de 2 500€ pendant les 5 années fiscales suivantes. Sur les 10 000€ supplémentaires, l’investisseur va pouvoir prétendre à une réduction d’impôt de 2 500€ qui sera reportable cette fois pendant les 4 années fiscales suivantes.

Conditions d’éligibilité pour la société

Pour être éligible à ce dispositif, la société bénéficiaire de la souscription doit :

- être soumise à l’impôt sur les sociétés ;

- répondre à la définition d’une PME au sens de l’annexe I du règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 avoir au moins 2 salariés à la clôture de l’exercice qui suit la souscription ;

- ne pas avoir ses actions cotées sur un marché réglementé ou sur un système multilatéral de négociation sauf s’il s’agit d’un système multilatéral de négociation où la majorité des instruments admis à la négociation correspondent à des titres de PME ;

- avoir son siège de direction effective en France ou dans l’Union Européenne ou en Norvège, en Islande ou au Liechtenstein ;

- avoir une activité commerciale, industrielle, artisanale, agricole ou libérale ;

- exercer son activité sur un marché, quel qu’il soit, depuis moins de sept ans après sa première vente commerciale ;

- ne pas être qualifiée de société en difficulté

D’autres exceptions sont susceptibles de s’appliquer. Mais pas de panique, sur Caption, nous avons simplifié le processus pour vous. Nous avons préalablement identifié et sélectionné les sociétés qui remplissent tous ces critères d’éligibilité. Ainsi, lorsque vous naviguez sur notre plateforme, vous pouvez investir en toute sérénité dans les entreprises taguées comme éligibles au dispositif IR PME.

Conditions à remplir pour en bénéficier

Pour bénéficier de cette réduction d’impôt, vous devez investir en tant que personne physique. Le fait que votre investissement passe par une holding animatrice ne s’oppose pas à cette réduction.

De plus, le souscripteur doit garder ses titres jusqu’au 31 décembre de la cinquième année suivant celle de la souscription.

Cependant, si le souscripteur décide de céder ses titres 3 ans après la date de souscription, il pourra continuer de bénéficier de la réduction d’impôt s’il s’assure que le montant tiré de la vente de ses titres, diminué des impôts et taxes générés par la cession, est réinvesti à 100%, dans les 12 mois suivant la cession, en souscription de titres de sociétés éligibles à l’IR-PME.

Les informations contenues dans cet article ne sont que des supports de conseil et sont fournies à titre indicatif. Par conséquent, nous conseillons à nos investisseurs de consulter les textes officiels à jour: Article 1, Article 2

Le contribuable sera responsable de sa décision d’investissement et de l’éventuelle réduction d’impôt qu’elle génère. Afin de s’assurer de la validité du montage, il est recommandé de faire appel à un professionnel sur ces problématiques. Enfin, nous rappelons que l’investissement dans des sociétés non cotées présente des risques : perte partielle ou totale du capital investi, illiquidité, difficulté de valorisation des titres détenus.

Vous souhaitez en savoir plus sur l’investissement dans les startups ? Visitez notre article : Les 20 meilleurs investissements de venture capital jamais réalisés dans la tech

💡 Cet article vous a intéressé ?

Pour plus d'informations, visitez Caption et découvrez nos offres d'investissement. Du Private Equity aux objets de collection, Caption vous ouvre des opportunités d'investissement uniques : start-ups, montres, oeuvres d'art, parts de fonds, et plus encore.

Découvrir Caption